「急いでいるので審査の過程を省略したい」「即日発行のクレジットカードが欲しいけれど審査が不安」といった悩みを抱えている人もいます。

クレジットカード発行の際には必ず審査が行われるので、審査なしで即日発行できるクレジットカードはありませんが、審査難易度の低いカードなら選択可能です。

本記事では急いでカードを発行したい人や審査が不安な人に向けて、以下の内容を取り上げました。

- 審査が不安な人におすすめの即日発行できるクレジットカード

- 審査なしで即日発行できるクレジットカードがない理由

- クレジットカードの審査基準や通るための対策

審査難易度が比較的低く即日発行できるクレジットカードや審査基準を紹介します。

審査に通るための対策も解説したので、自分に合うカードを選んで申し込み、即日クレジットカードを受け取りましょう。

本サイトが独自に調査した比較的審査難易度が低く即日発行できるクレジットカードは以下の通りです。

Contents

- 1 審査なしでクレジットカードを即日発行したい人におすすめの通りやすいカード

- 1.1 JCB カード Wは若者への発行に積極的なクレジットカード

- 1.2 ACマスターカードは消費者金融系のリボ払いカードで審査が柔軟な傾向

- 1.3 三井住友カード(NL)は収入に関する申込条件を設けていない

- 1.4 イオンカードは発行当日でも店舗で特典が受けられる

- 1.5 NudgeはAIを用いた独自審査でアルバイトやフリーランスも申し込める

- 1.6 セゾンカードデジタルは18歳以上で電話連絡がつけば申し込み資格がある

- 1.7 リクルートカードはJCBブランドなら即日発行にも対応できる

- 1.8 dカードは審査完了後d払いやApple Payで利用できる

- 1.9 エポスカードはエポスカードセンターに出向けば当日カードの受け取りまでできる

- 1.10 PayPayカードは流通系カードで比較的審査に通りやすい

- 1.11 三井住友カード(CL)は年会費無料の一般カードで審査通過の可能性を高められる

- 1.12 セゾンパール・アメリカン・エキスプレス・カードはQUICPayとの利用で還元率アップ

- 2 審査なしや審査の甘いクレジットカードが存在しない理由と審査基準

- 3 審査に必ず通るクレジットカードを希望する人が申込先を選ぶコツ4つ

- 4 即日発行のクレジットカードで審査通過の可能性を上げるポイント4つ

- 5 即日発行のクレジットカードで審査落ちしたときの対策法4つ

- 6 審査なしで即日発行のクレジットカードを利用したい人によくある質問

審査なしでクレジットカードを即日発行したい人におすすめの通りやすいカード

審査なしでクレジットカードを即日発行したい人におすすめの、比較的審査に通りやすいカードは以下の通りです。

| クレジットカード | 年会費 | 申込条件 | 最短審査時間 | ポイント還元率 | 付帯保険 | 種類 | 向いている人 |

|---|---|---|---|---|---|---|---|

JCB カード W

|

無料 | ・18歳以上39歳以下で本人または配偶者に安定継続収入がある ・または高校生を除く18歳以上39歳以下の学生 |

最短5分 | 1.0% | ・海外旅行傷害保険最高2,000万円 ・海外ショッピング保険最高100万円 |

信販系 | ターゲット層になっている18歳~39歳 |

ACマスターカード

|

無料 | ・20歳以上72歳以下 ・成人以上の安定した収入と返済能力を有する方で、当社基準を満たす方 |

最短即日 | 0.25% | ― | 消費者金融系 | リボ払い専用カードが欲しい |

三井住友カード(NL)

|

無料 | 高校生を除く満18歳以上 | 最短10秒 | 0.5% | 海外旅行傷害保険最高2,000万円 | 銀行系 | 銀行系のクレジットカードを発行したくても収入が不安 |

イオンカード

|

無料 | 18歳以上で電話連絡が可能(高校生は卒業年の1月1日以降に申し込み可能) | 最短5分 | 0.5% | ショッピング保険最高50万円 | 流通系 | イオン系列の店舗で特典を受けたい |

Nudge

|

無料 | 満18歳以上 | 最短5時間 | ― ※カードによっては提携先の独自特典あり |

― | 次世代クレジットカード | 独自審査をして欲しい |

セゾンカードデジタル

|

無料 | 18歳以上の連絡が可能でセゾンカードの提携する金融機関に決済口座を持っている人 | 最短5分 | 0.5% | ― | 信販系 | 申込条件が明確なクレジットカードに申し込みたい |

リクルートカード

|

無料 | ・18歳以上で本人または配偶者に安定継続収入がある ・または高校生を除く18歳以上の学生 |

最短5分 ※即日発行はJCBブランドのみ |

1.2% | ・海外旅行傷害保険最高2,000万円 ・国内旅行傷害保険最高1,000万円 ・海外ショッピング保険最高200万円 ・国内ショッピング保険最高200万円 |

流通系 | リクルート系サービスの利用頻度が高い |

dカード

|

無料 | ・高校生を除く満18歳以上 ・個人名義 ・本人名義の口座を支払い口座として設定できる |

最短5分 | 1.0% | ・海外旅行傷害保険最高2,000万円(29歳以下のみ) ・国内旅行傷害保険最高1,000万円(29歳以下のみ) ・dカードケータイ補償最大1万円 ・ショッピング保険最高100万円 |

通信系 | d払いの利用頻度が高い人やドコモユーザー |

エポスカード

|

無料 | ・高校生を除く満18歳以上 ・日本国内に居住 |

最短当日 | 0.5% | 海外旅行傷害保険最高3,000万 | 流通系 | 当日中にプラスチックカードも欲しい |

PayPayカード

|

無料 | ・日本国内在住で満18歳以上 ・本人または配偶者に安定した継続収入がある ・本人認証が可能な携帯電話を持っている |

最短2分 | 1.0% | ― | 流通系 | PayPayで決済する頻度が高い |

三井住友カード(CL)

|

無料 | 高校生を除く満18歳以上 | 最短10秒 | 0.5% | 海外旅行傷害保険最高2,000万円 | 銀行系 | キャッシングは不要で審査通過率を高めたい |

セゾンパール・アメリカン・エキスプレス・カード

|

・初年度無料 ・2年目以降1,100円(前年に1円以上のカード利用で翌年度も無料) |

18歳以上で連絡が可能 | 最短5分 | 0.5% | ― | 信販系 | QUICPayの利用頻度が高い |

※2026年1月現在

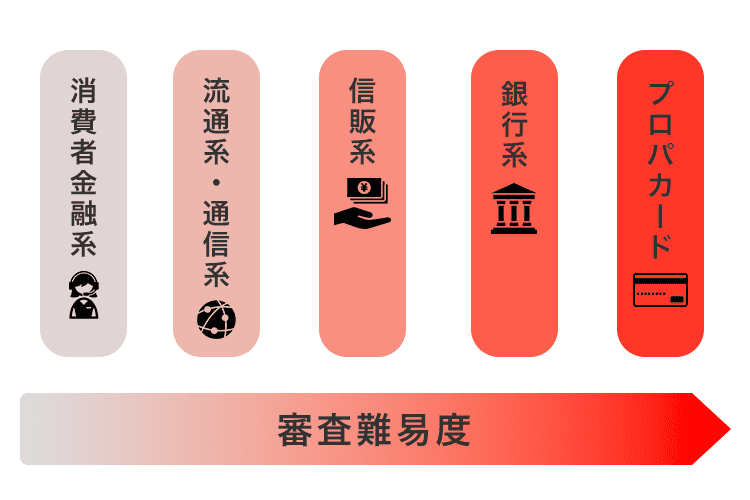

クレジットカードの審査難易度は発行元によっても異なります。

ターゲット層を決めて発行しているクレジットカードは、カード会社が獲得したい人の条件に当てはまると審査に有利な傾向です。

付帯保険や最短審査時間も考慮して、自分に合うクレジットカードを発行しましょう。

JCB カード Wは若者への発行に積極的なクレジットカード

| 項目 | 内容 |

|---|---|

| 年会費 | 無料 |

| 申込条件 | ・18歳以上39歳以下で本人または配偶者に安定継続収入がある ・または高校生を除く18歳以上39歳以下の学生 |

| 最短審査時間 | 最短5分 |

| ポイント還元率 | 1.0% |

| 付帯保険 | ・海外旅行傷害保険最高2,000万円 ・海外ショッピング保険最高100万円 |

| 種類 | 信販系 |

※2026年1月現在

JCB カード Wがおすすめの理由

- ターゲット層が明確で自分に合うか分かりやすい

- ポイント還元率が一般のJCBカードの2倍

- 年会費無料で海外旅行傷害保険と海外ショッピング保険が付帯している

JCB カード Wは18歳以上39歳以下の人しか申し込めない、若者への発行に積極的な即日発行もできるクレジットカードです。

ターゲット層を明確にしているクレジットカードは、対象となる人が審査に通りやすい傾向にあります。

JCB カード Wは18歳以上39歳以下と対象者が分かりやすく、学生なら収入に関する条件も設けられていません。

アルバイトをしていないために審査が不安な学生も、収入を気にせず申し込めます。

対象年齢のうちにカードを作成しておくと、40歳以上になっても年会費無料のまま継続可能です。

JCB カード Wは、券面に番号が記載されないナンバーレスカードなら、最短5分でカード番号の発行ができます。

発行されたカード番号でのネットショッピングや、Apple PayやGoogle Payに設定して店舗でのショッピングが可能です。

若い世代でターゲット層の分かりやすいクレジットカードが希望なら、JCB カード Wを選びましょう。

年会費無料でもサービスは充実

JCB カード Wは年会費無料でも、以下の通りサービスが充実したクレジットカードです。

- ポイント還元率が一般のJCBカードの2倍になる

- ポイントアップできる優待店が多い

- 海外旅行傷害保険と海外ショッピング保険が付帯している

通常のJCBカードのポイント還元率は0.5%ですが、JCB カード Wは1.0%と2倍です。

ポイント還元率が1.0%以上のカードは高還元率カードと言われ、ポイント付与率を重視したい人にもぴったり。

JCBオリジナルシリーズ店舗で利用すればポイントが最大21倍になります。

対象店舗にはAmazonやコンビニもあり、普段の生活の中でポイントアップしやすいです。

海外旅行傷害保険と海外ショッピング保険も付帯していて、海外旅行や短期留学をする人も安心感があります。

サービスの充実したクレジットカードを発行したい人も、JCB カード Wを発行しましょう。

ACマスターカードは消費者金融系のリボ払いカードで審査が柔軟な傾向

| 項目 | 内容 |

|---|---|

| 年会費 | 無料 |

| 申込条件 | ・20歳以上72歳以下 ・成人以上の安定した収入と返済能力を有する方で、当社基準を満たす方 |

| 最短審査時間 | 最短即日 |

| ポイント還元率 | 0.25% |

| 付帯保険 | ― |

| 種類 | 消費者金融系 |

※2026年1月現在

ACマスターカードがおすすめの理由

- リボ払い専用カードで審査が柔軟な傾向にある

- 自動でキャッシュバックが適用される

- カードローンの機能がある

ACマスターカードはリボ払い専用のクレジットカードで、審査が柔軟な傾向にあります。

リボ払い専用のクレジットカードは支払い時に手数料が発生するため、発行会社は通常のクレジットカードより利益を上げやすいです。

利益が得られる分、審査難易度は低めの傾向にあります。

ACマスターカードは早期支払いも認められていて、翌月6日までに前月21日~今月20日までの利用分の支払いを済ませると手数料がかかりません。

お金に余裕があるときは早めの支払いで手数料の節約もできるため、「リボ払い専用カードだと手数料が不安」といった人も利用しやすいです。

ACマスターカードはポイント付与ではなく、利用した金額の0.25%が自動でキャッシュバックされます。

ポイント還元率は低めですが、ポイント交換の手間がかかりません。

クレジットカードのポイント管理を面倒に感じる人にもぴったりです。

リボ払い専用カードに申し込んで審査難易度を下げたい人は、ACマスターカードを発行しましょう。

ACマスターカードにはカードローン機能もある

ACマスターカードはアコムが発行する、クレジットカードとカードローンの機能が1つになったカードです。

クレジットカードの利用と合わせて現金を借りたい人は、1枚で両方の機能を兼ねられます。

クレジットカードのキャッシング機能は融資上限額が低い傾向にあり、高額の融資には対応できない可能性も。

ACマスターカードなら、審査に通れば幅広い金額の融資に対応できます。

クレジットカードとしてのキャッシング機能もあるため、海外での利用も可能です。

ただしACマスターカードはカードローンの機能があるため、安定収入のある人しか申し込めません。

勤務形態を問わず働いていて、毎月ほぼ一定の収入を得ているなら、ACマスターカードに申し込みましょう。

三井住友カード(NL)は収入に関する申込条件を設けていない

| 項目 | 内容 |

|---|---|

| 年会費 | 無料 |

| 申込条件 | 高校生を除く満18歳以上 |

| 最短審査時間 | 最短10秒 |

| ポイント還元率 | 0.5% |

| 付帯保険 | 海外旅行傷害保険最高2,000万円 |

| 種類 | 銀行系 |

※2026年1月現在

三井住友カード(NL)がおすすめの理由

- 収入に関する申込条件が設けられていない

- 最短10秒での発行もできる

- ポイントアップ対象の店舗が多い

三井住友カード(NL)は収入に関する申込条件を設けておらず、銀行系のクレジットカードとしては審査に通りやすい傾向です。

クレジットカードは発行元によっても審査の通りやすさに違いがあり、銀行系は審査が厳しめと言われます。

銀行系のクレジットカードでは、申込条件として安定継続収入を求められるのが一般的です。

収入に関して記載のない三井住友カード(NL)は、アルバイトをしていない学生も含めて審査に通る可能性があります。

三井住友カード(NL)の最短発行時間は10秒で、急いでいる人や審査が不安で可能な限り待ち時間を少なくしたい人にも最適です。

審査対応時間は9:00~19:30ですが、時間外に申し込んでも買い物枠5万円の仮ショッピングカードは発行できます。

「深夜にネットを見ていたらどうしても欲しいものがあった」「仕事の都合で夜しか申し込めない」といった人でも、仮カードでショッピングが可能です。

朝になったら改めて審査が行われ、ショッピングやキャッシングの上限額が決められます。

銀行系のクレジットカードで収入に関する条件が厳しくないカードを選びたい人や、最短発行時間を重視したい人は、三井住友カード(NL)に申し込みましょう。

三井住友カード(NL)はポイントアップ対象の店舗が多い

三井住友カード(NL)はポイントアップ対象の店舗が多く、ポイント還元率も高い傾向です。

例えば以下の利用でポイントアップできます。

| 対象店舗 | 条件 | ポイントアップ |

|---|---|---|

| セブン-イレブン | スマホでタッチ決済 | 最大10.0% |

| ・対象のコンビニや飲食店 ・ユニバーサル・スタジオ・ジャパン |

最大7.0% |

スマホでタッチ決済をすると、セブン-イレブンで最大10.0%、対象のコンビニや飲食店で最大7.0%の還元が受けられます。

対象店舗が幅広いので、普段コンビニや飲食店を利用する機会が多い人はまとまったポイントの獲得も可能です。

例えば月1万円セブン-イレブンで買い物をし、スマホのタッチ決済で支払うと、1,000円分のポイント還元が受けられます。

コンビニや飲食店の利用頻度が高い人も、三井住友カード(NL)を選びましょう。

イオンカードは発行当日でも店舗で特典が受けられる

| 項目 | 内容 |

|---|---|

| 年会費 | 無料 |

| 申込条件 | 18歳以上で電話連絡が可能(高校生は卒業年の1月1日以降に申し込み可能) |

| 最短審査時間 | 最短5分 |

| ポイント還元率 | 0.5% |

| 付帯保険 | ショッピング保険最高50万円 |

| 種類 | 流通系 |

※2026年1月現在

イオンカードがおすすめの理由

- 発行当日からイオン系列の店舗で特典が受けられる

- 高校生でも在学中に発行できる

- ショッピング保険が付帯している

イオンカードは発行当日でも、イオン系列の店舗で以下の特典が受けられるクレジットカードです。

| 特典 | 内容 |

|---|---|

| イオンお客さま感謝デー | 毎月20日と30日にショッピング代が5.0%オフ |

| G.G感謝デー | 毎月15日にショッピング代が5.0%オフ |

例えばちょうど20日にカードを発行したいと思った人も、即日特典が受けられます。

最短即日発行で特典を受けるなら、以下の流れで申し込みましょう。

- スマホやPCから申し込みを始める

- 最短5分で審査結果メールが届く

- メールに従って契約手続きを進める

- イオンの公式アプリ「イオンウォレット」をダウンロードする

- イオンウォレットでカード番号の確認とスマホ決済への登録を行う

スマホやPCから申し込むとメールで審査結果が届くので、メールの内容に従って契約手続きを進めましょう。

イオンの公式アプリ「イオンウォレット」をダウンロードしてスマホ決済に登録すると、店舗ですぐ支払いに使えます。

AEON Payマークのある店舗での支払い以外に、Apple PayやイオンiDへの登録も可能です。

イオンカードは流通系のクレジットカードで、イオンの利用を促進する狙いがあるため発行に積極的。

審査が不安な人も申し込みやすく、通常は卒業まで申し込めない高校生も卒業年の1月1日以降なら申し込めます。

高校生も含めて積極的にカードを発行しているので、イオンの利用機会が多く審査も不安な人はイオンカードを選びましょう。

イオンカードにはショッピング保険も付帯

イオンカードには年間50万円までのショッピング保険も付帯しています。

クレジット決済で購入した5,000円以上の商品を対象として、購入日から180日間商品を補償。

以下の事故が起きたときに補償を受けられるため、万が一に備えたい人にもぴったりです。

- 破損事故

- 火災事故

- 盗難事故

補償を受けるには利用控えと壊れた商品が必要です。

高額の商品を購入する予定がある人は、イオンカードを発行してショッピング保険の適用を受けましょう。

NudgeはAIを用いた独自審査でアルバイトやフリーランスも申し込める

| 項目 | 内容 |

|---|---|

| 年会費 | 無料 |

| 申込条件 | 満18歳以上 |

| 最短審査時間 | 最短5時間 |

| ポイント還元率 | ― ※カードによっては提携先の独自特典あり |

| 付帯保険 | ― |

| 種類 | 次世代クレジットカード |

※2026年1月現在

Nudgeがおすすめの理由

- AIを用いた独自審査でアルバイトやフリーランスも審査に通りやすい

- 100種類以上のデザインからお気に入りが選べる

- 自由なタイミングで返済ができる

NudgeはAIによる独自審査を採用していて、次世代クレジットカードと位置付けられて・自由なタイミングで返済ができる

います。

Nudgeのクレジットカードには「クラブ」と呼ばれる提携先があり、好きなクラブを選択するとクラブ独自デザインのカードが発行される仕組みです。

クラブの種類は以下の通りで、学生部を選ぶと18歳以上なら高校生でもクレジットカードを発行できます。

- 学生部

- エンタメ・アート

- ショップ・サービス

- スポーツ

- 社会貢献・自治体

提携先によっては特典が受けられ、特典の例は以下の通りです。

| クラブ | 提携先 | 特典 |

|---|---|---|

| スポーツ | 広島ドラゴンフライズ | 試合チケットやオリジナルグッズ |

| ショップ・サービス | TeaRoom | 茶会に招待 |

| エンタメ・アート | 世界名作劇場 | 絵画風イラストガチャ |

一般のクレジットカードとは違ってポイント還元はありませんが、好きなものを自由に楽しめます。

発行するカードによっては発行手数料がかかるため、申込前に確認しましょう。

「クレジットカードを使いつつ楽しみたい」「推し活がしたい」といった人に最適のクレジットカードです。

公式サイトで柔軟な審査を明記していて、勤務形態に関わらず審査に通る可能性があります。

AIなどを用いた独自審査を行い、柔軟にクレジットカードの発行が可能。学生やアルバイト、フリーランスの方はもちろん、クレジットカードデビューにも安心なカードです。

出典:Nudge(ナッジ)

独自審査や特典に魅力を感じる人は、Nudgeを選びましょう。

Nudgeは自由なタイミングで返済ができる

Nudgeは自由なタイミングで返済ができる仕組みを採用。

最短決済日の翌日から返済が可能で、「給料日が明日だけどどうしても欲しいものがある」「お金があるタイミングですぐ返済したい」といった人にも適しています。

支払い確定日の翌月末までに支払いを済ませると手数料がかからず、お金に余裕ができるまで待って返済したい人にも利用しやすいです。

返済の自由度の高さを重視する人も、Nudgeに申し込みましょう。

セゾンカードデジタルは18歳以上で電話連絡がつけば申し込み資格がある

| 項目 | 内容 |

|---|---|

| 年会費 | 無料 |

| 申込条件 | 18歳以上の連絡が可能でセゾンカードの提携する金融機関に決済口座を持っている人 |

| 最短審査時間 | 最短5分 |

| ポイント還元率 | 0.5% |

| 付帯保険 | ― |

| 種類 | 信販系 |

※2026年1月現在

セゾンカードデジタルがおすすめの理由

- 18歳以上で電話連絡がつけば申し込める

- 対応できる電子マネーやタッチ決済が多い

- アプリで手軽にカード管理ができる

セゾンカードデジタルは以下3つの条件を満たしている人が申し込める、申込条件の分かりやすいクレジットカードです。

- 18歳以上

- 電話連絡がつく

- セゾンカードが提携する金融機関に決済口座を持っている

収入に関する条件には触れられておらず、18歳以上で電話連絡がつけば申し込める可能性があります。

セゾンカードが提携する金融機関に決済口座も必要ですが、地方銀行やネット銀行も含めて多くの口座が対象です。

対象の口座を持っていない人はネット銀行で新規口座開設すると、アプリで完結できて手間がかかりません。

申込条件が明確なので、自分が対象になるか分かりやすいカードを希望する人にぴったりです。

セゾンカードデジタルは以下の通り幅広い決済方法に対応していて、普段利用している方法に合わせて利用できます。

- Apple Pay

- Google Pay

- QUICPay

- Suica

- PASUMO

申込条件の分かりやすいカードや幅広い決済方法に対応できるカードを探している人は、セゾンカードデジタルを選びましょう。

セゾンカードデジタルはアプリで手軽にカード管理ができる

セゾンカードには公式アプリ「セゾンPortal」があり、以下の機能が利用できます。

- カード番号やセキュリティコードの確認

- 電子決済の登録

- 決済後の支払い方法変更

- 利用明細確認

- 利用停止手続き

- カードデザインの着せ替え

セゾンカードデジタルは申し込み後最短5分で発行できるので、アプリでカード番号やセキュリティコードを確認してネットでの決済に利用しましょう。

電子決済に登録すれば、実店舗でのショッピングも可能です。

セゾンPortalには決済後に支払い方法を変更する機能もあります。

「一括払いで支払ったけれど出費が多く払い切れない」といったときは、分割払いやリボ払いへの変更にも対応。

アプリで手軽に手続きできれば滞納を防ぎやすく、万が一プラスチックカードを落としたときには利用停止もすぐにできます。

公式アプリの機能も重視したい人は、セゾンカードデジタルを利用しましょう。

リクルートカードはJCBブランドなら即日発行にも対応できる

| 項目 | 内容 |

|---|---|

| 年会費 | 無料 |

| 申込条件 | ・18歳以上で本人または配偶者に安定継続収入がある ・または高校生を除く18歳以上の学生 |

| 最短審査時間 | 最短5分 ※即日発行はJCBブランドのみ |

| ポイント還元率 | 1.2% |

| 付帯保険 | ・海外旅行傷害保険最高2,000万円 ・国内旅行傷害保険最高1,000万円 ・海外ショッピング保険最高200万円 ・国内ショッピング保険最高200万円 |

| 種類 | 流通系 |

※2026年1月現在

リクルートカードがおすすめの理由

- ポイント還元率が1.2%と高い

- リクルート関連サービスでポイント還元率がアップする

- 付帯保険が充実している

リクルートカードは、JCBブランドなら即日発行にも対応できます。

MastercardとVisaは対象外のため、急ぐときはJCBブランドを選びましょう。

リクルートカードはポイント還元率が1.2%と高く、月3万円カードで決済する人なら360円のポイントを獲得可能です。

リクルート関連サービスで利用すると、以下の通りさらにポイント還元率がアップ。

| サービス | ポイント還元率 |

|---|---|

| じゃらん | 最大3.2% |

| ホットペッパービューティー | 最大3.2% |

| ホットペッパーグルメ | 予約人数×50ポイント |

ホットペッパービューティーで美容院の予約をしてリクルートカードで決済すると、予約来店ポイント2.0%とカード利用分1.2%で3.2%の還元率に。

出費が多くなりがちな美容院や旅行で、効率的にポイントを獲得できます。

貯まったポイントは美容院や旅行の予約にも使えて、負担軽減にも効果的です。

即日発行できてポイント還元率の高いカードが希望、リクルート関連サービスの利用頻度が高いといった人は、JCBブランドのリクルートカードを発行しましょう。

リクルートカードは付帯保険が充実している

リクルートカードは付帯保険の充実したクレジットカードです。

年会費無料のカードは旅行傷害保険が付帯していない、または海外のみのケースが多い傾向にあります。

リクルートカードは国内旅行傷害保険や国内ショッピング保険も付帯し、海外旅行をしない人も万が一への備えが可能です。

国内旅行をする機会が多い人も、リクルートカードを選びましょう。

dカードは審査完了後d払いやApple Payで利用できる

| 項目 | 内容 |

|---|---|

| 年会費 | 無料 |

| 申込条件 | ・高校生を除く満18歳以上 ・個人名義 ・本人名義の口座を支払い口座として設定できる |

| 最短審査時間 | 最短5分 |

| ポイント還元率 | 1.0% |

| 付帯保険 | ・海外旅行傷害保険最高2,000万円(29歳以下のみ) ・国内旅行傷害保険最高1,000万円(29歳以下のみ) ・dカードケータイ補償最大1万円 ・ショッピング保険最高100万円 |

| 種類 | 通信系 |

※2026年1月現在

dカードがおすすめの理由

- 即日審査完了後d払いやApple Payに設定するとすぐ利用できる

- 対象プランを契約している人がドコモの携帯料金を支払うと月187円割引

- ケータイ補償やショッピング保険が適用される

dカードは最短5分審査で発行後、d払いやApple Payに設定してすぐ利用できます。

d払いは設定するクレジットカードがdカード以外なら、ポイント還元を受けられません。

dカード保有者なら1.0%の還元を受けられるので、d払いとdカードを組み合わせていなかった人は新規発行でポイント還元率アップが可能です。

ドコモユーザーで対象プラン契約者がdカードを発行すると、毎月187円の割引が受けられます。

対象プランの例は以下の通りです。

- 5Gギガホプレミア

- 5Gギガホ

- 5Gギガホライト

- eximo

- irumo

携帯電話料金の支払いでポイント還元も受けられるので、実質1.0%以上の還元率になる計算です。

「d払いでまとまった額の決済をする」「ドコモの携帯料金の支払い日が近づいている」といったとき、dカードを即日発行すると特典が受けられます。

dカードはドコモの携帯電話やd払いを利用しやすくする目的のカードのため、ドコモユーザーなら審査に通りやすい可能性も。

即日発行後にd払いやApple Payで支払いたい人、ドコモユーザーはdカードを選びましょう。

dカードの保有でケータイ補償やショッピング保険が適用される

dカードを保有していると、購入後1年間最大1万円のdカードケータイ補償が受けられます。

携帯電話が以下の状態になったとき、同一機種で同一カラーの携帯電話再購入費用の一部を負担してもらえる制度です。

- 紛失

- 盗難

- 修理不能(水濡れ、全損)

年間最高100万円のショッピング保険もあり、携帯電話も含めて購入した商品の破損や盗難に備えられます。

携帯電話や購入した商品の補償を受けたいドコモユーザーも、dカードに申し込みましょう。

エポスカードはエポスカードセンターに出向けば当日カードの受け取りまでできる

| 項目 | 内容 |

|---|---|

| 年会費 | 無料 |

| 申込条件 | ・高校生を除く満18歳以上 ・日本国内に居住 |

| 最短審査時間 | 最短当日 |

| ポイント還元率 | 0.5% |

| 付帯保険 | 海外旅行傷害保険最高3,000万 |

| 種類 | 流通系 |

※2026年1月現在

エポスカードがおすすめの理由

- エポスカードセンターで当日中にプラスチックカードも受け取れる

- 約10,000店舗で優待を受けられる

- マルイやモディでの優待もある

エポスカードは、エポスカードセンターに出向けば、最短当日にプラスチックカードの受け取りまでできます。

「海外旅行が近いので早くカード本体が欲しい」「旅行先で手軽に使いたい」などの理由で、すぐにでもプラスチックカードを入手したい人にぴったりです。

申し込みはWebから可能で、申込時に店頭受け取りを指定すると店舗で受け取れます。

事前に申し込んで審査結果を確認すれば、「店舗で申し込んだのに審査落ちして手間や時間を無駄にした」との不満もありません。

郵送でカードを受け取ると1週間前後かかるため、急いでいる人は店頭受け取りを利用しましょう。

エポスカードは優待が豊富

エポスカードは以下の通り、優待が豊富なクレジットカードです。

| 優待特典 | 内容 | 店舗の例 |

|---|---|---|

| エポトクプラザ | 約10,000店舗で優待 | ・飲食店 ・チケット ・レジャー施設 ・映画館など |

| マルコとマルオの7日間 | ・エポスカードで支払うと10.0%オフ ・年4回実施 |

・マルイ ・モディ |

会員優待サイト「エポトクプラザ」には、約10,000店舗の優待情報が掲載されています。

飲食店での割引やポイント獲得率アップ、チケットの先行予約などの優待があり、普段利用している店舗や希望のサービスでお得になる可能性も。

マルイとモディで開催される「マルコとマルオの7日間」では、エポスカードによる支払いで期間中何度でも10.0%の割引が受けられます。

エポスカードはマルイやモディの利用促進を目指すカードで、幅広い層に発行する傾向です。

エポスカードに利用頻度の高い店舗が掲載されている、マルイやモディの利用頻度が高いといった人も、エポスカードを発行しましょう。

PayPayカードは流通系カードで比較的審査に通りやすい

| 項目 | 内容 |

|---|---|

| 年会費 | 無料 |

| 申込条件 | ・日本国内在住で満18歳以上 ・本人または配偶者に安定した継続収入がある ・本人認証が可能な携帯電話を持っている |

| 最短審査時間 | 最短2分 |

| ポイント還元率 | 1.0% |

| 付帯保険 | ― |

| 種類 | 流通系 |

※2026年1月現在

PayPayカードがおすすめの理由

- 流通系カードのため比較的審査に通りやすい

- PayPayステップにより最大1.5%のPayPayポイントが付与される

- Yahoo!ショッピングやLOHACOでポイント還元率がアップ

PayPayカードは流通系カードに分類され、比較的審査に通りやすい傾向にあります。

流通系カードは、特定のサービスや店舗の利用を促進する目的で発行されるクレジットカードです。

PayPayカードは、キャッシュレス決済PayPayやYahoo!関連サービスの利用促進を目的としているため、幅広い人を審査の対象としています。

ただし申込条件として安定継続収入を求められ、収入を得ていない独身の人やアルバイトをしていない学生は申し込めません。

PayPayカードはPayPayやYahoo!ショッピングでの優待が多い

PayPayカードを利用すると、キャッシュレス決済PayPayやYahoo!ショッピングで以下の優待を受けられます。

| 対象サービス | |

|---|---|

| PayPay |

以下のPayPayステップ条件達成で0.5%付与率アップ ・200円以上の支払いを30回 ・10万円以上の利用 |

|

・Yahoo!ショッピング ・LOHACO |

・毎日最大5.0%ポイント付与 ・5のつく日は+4.0% |

2つのPayPayステップ条件達成で0.5%付与率がアップし、合計1.5%の還元を受けられます。

PayPayで公共料金や税金の支払いをしている、日々の支払いをPayPayでまとめているといった人なら、条件を達成しやすいです。

Yahoo!ショッピングやLOHACOの利用では毎日最大5.0%の還元が受けられます。

付与されたポイントはショッピングに利用でき、節約にも効果的です。

PayPayやYahoo!関連サービスの利用頻度が高いなら、PayPayカードを発行しましょう。

三井住友カード(CL)は年会費無料の一般カードで審査通過の可能性を高められる

| 項目 | 内容 |

|---|---|

| 年会費 | 無料 |

| 申込条件 | 高校生を除く満18歳以上 |

| 最短審査時間 | 最短10秒 |

| ポイント還元率 | 0.5% |

| 付帯保険 | 海外旅行傷害保険最高2,000万円 |

| 種類 | 銀行系 |

※2026年1月現在

三井住友カード(CL)がおすすめの理由

- 年会費無料の一般カードなので審査通過の可能性を高められる

- カードの発行はなく管理の手間が省ける

- カードレスでセキュリティ面にも配慮できる

三井住友カード(CL)は年会費がかからない一般カードです。

年会費が有料のカードやランクの高いゴールドカードより、審査難易度が低いと予想できます。

年会費が無料のカードはより多くの人に発行したい意図があり、審査が柔軟な傾向です。

三井住友カード(CL)はカードレスのクレジットカードで、プラスチックカードの発行はありません。

最短10秒で審査が終了したら、公式アプリVpassでカード番号や有効期限を確認して決済に使用する仕組みです。

Apple PayやGoogle Payに設定すれば店頭での支払いにも利用できます。

カードを持ち歩く必要がないため、財布がかさばらずスマホ1つあれば支払い可能。

カードを管理する手間がかからず手軽です。

ただしカードがないため店頭でのリボ払いや分割払いの指定はできません。

ネットショッピングならリボ払いや分割払いにも対応できます。

1回払いで支払えるか不安なときは、事前にすべての支払いをリボ払いにする「マイ・ペイすリボ」を指定しましょう。

1回払いで支払ってもリボ払いになり、繰り上げ返済をすれば手数料も節約できます。

カードレスなら店頭でカード番号や有効期限を見られる心配が減り、セキュリティ面での配慮も可能です。

カードを発行せずに決済したい人は、三井住友カード(CL)を選びましょう。

セゾンパール・アメリカン・エキスプレス・カードはQUICPayとの利用で還元率アップ

| 項目 | 内容 |

|---|---|

| 年会費 | ・初年度無料 ・2年目以降1,100円(前年に1円以上のカード利用で翌年度も無料) |

| 申込条件 | 18歳以上で連絡が可能 |

| 最短審査時間 | 最短5分 |

| ポイント還元率 | 0.5% |

| 付帯保険 | ― |

| 種類 | 信販系 |

※2026年1月現在

セゾンパール・アメリカン・エキスプレス・カードがおすすめの理由

- QUICPayで支払うとポイント還元率がアップ

- 年1円以上の利用で翌年も年会費無料

- アメックスブランドのカードが実質年会費無料で発行できる

セゾンパール・アメリカン・エキスプレス・カードは、QUICPayで支払うとポイント還元率が最大2.0%になるクレジットカードです。

通常は1,000円で1ポイント付与されるところを、QUICPayでの支払いなら1,000円で4ポイント受け取れます。

ポイントは1ポイント最大5円分として使えるため、1,000円の支払いで最大20円分還元される計算です。

デジタルカードを選択すると最短5分での発行にも対応できます。

普段からQUICPayを利用する機会が多い人は、セゾンパール・アメリカン・エキスプレス・カードを選びましょう。

セゾンパール・アメリカン・エキスプレス・カードは実質年会費無料

セゾンパール・アメリカン・エキスプレス・カードは1,100円の年会費がかかるクレジットカードです。

ただし前年1円でもクレジットカードを利用すると、翌年の年会費はかかりません。

アメリカン・エキスプレスはステータス性の高い国際ブランドで、一般カードに当たるグリーンカードでも月額会費が1,100円必要です。

提携カードのためアメックスから直接発行されるクレジットカードほどではありませんが、アメックスブランドのカードを実質年会費無料で発行できるのは魅力。

年会費のハードルを下げてあるため、発行に積極的と予想できます。

審査は不安でもステータス性の高いクレジットカードに挑戦したい人は、セゾンパール・アメリカン・エキスプレス・カードに申し込みましょう。

審査なしや審査の甘いクレジットカードが存在しない理由と審査基準

審査なしや審査の甘いクレジットカードが存在しないのは、クレジットカードの発行時に支払い能力を確かめる必要があるためです。

クレジットカードはカード会社にショッピング代金を立て替えてもらうサービスで、後日利用代金を支払います。

支払い能力のない人にクレジットカードを発行すると、カード会社から請求が行ったときには支払いができなくなっている可能性も。

日本クレジット協会も、支払い能力を確認するために審査が必須と案内しています。

クレジットを利用するためには、クレジット会社(2者間契約では販売会社)の審査を経なければなりません。クレジットの代金は後払いですので、この審査は消費者の「支払いをする能力=後日、クレジットの代金を支払ってくれるかどうか」を見極めるために行われます。

クレジットカード会社ごとに一定の審査基準を設けていて、基準は公開されていません。

しかし審査で見られる項目は共通していて、主に以下の2点をチェックしています。

- 信用情報

- 申込者の属性

信用情報は個人が過去にクレジットカードやローンを利用した履歴に関する情報で、信用情報機関に保管されています。

属性は申込者の職業や収入に関する情報です。

クレジットカードによっては、本人に収入がなくても申し込めるケースがあります。

属性は家族も含めて確認しているので、収入がないからとあきらめる必要はありません。

審査項目を知っていると審査に通るか判断しやすいので、申込前に確認しましょう。

即日発行のクレジットカードでも信用情報は必ず確認している

即日発行のクレジットカードで、審査時間が短くても、信用情報は必ず確認しています。

信用情報の照会は支払い能力を判断するための参考とされるため、省略はできません。

信用情報とは、クレジットやローンの契約や申し込みに関する情報のことで、客観的な取引事実を登録した個人の情報です。そして、この信用情報は、クレジット会社が顧客の「信用」を判断するための参考資料として利用されます。

引用元:信用情報とは│CIC

信用情報は個人のクレジットカードやローンに関する利用履歴で、掲載されている項目は以下の通りです。

- 本人情報

- 申込情報

- 契約内容

- 支払い情報

本人情報は誰がクレジットカードやローンを利用しているか明確にする情報で、連絡先や勤務先情報が記載されています。

申込情報はクレジットカードやローンに申し込んだ記録です。

契約内容からは今利用しているクレジットカードやローンの種類、利用可能枠や融資限度額が確認できます。

契約先が多いと新規でクレジットカードを発行しても支払いが難しいと判断され、審査に通りにくいです。

支払い情報では返済に遅れがないか、長期に渡る延滞がないか確認できます。

すでに滞っている支払いや返済があれば、クレジットカードに申し込んだ時点で返済能力がないと判断され、審査に通りません。

クレジットカード申し込みまでにできる対策

信用情報に関してクレジットカード申し込みまでにできる対策は以下の通りです。

- 使っていないクレジットカードは解約する

- ローンやキャッシングの借入額が多いときは返済を進めてから申し込む

使っていないクレジットカードを多数保有していると支払い能力がない、特典目的で次々に作成して結局は使わないと判断されて、審査上不利です。

クレジットカードは使ってもらわなければ意味がないため、作成したまま使っていないカードがあると警戒されます。

使っていないクレジットカードは解約して、保有枚数を2枚程度まで減らしましょう。

クレジットカードの平均的な保有枚数は以下の通りです。

| クレジットカードの種類 | 保有枚数 |

|---|---|

| 年会費無料 | 2.1枚 |

| 条件付き無料 | 0.4枚 |

| 有料 | 0.4枚 |

参照:クレジットカードの取引に関する実態調査報告書│公正取引委員会

平均的なクレジットカードの保有枚数は2枚~3枚程度のため、4枚も5枚も持っていると審査に影響を与える可能性もあります。

ローンやキャッシングの借入額が多いときは、返済を進めてから申し込みましょう。

目安は年収の3分の1で、年収の3分の1近い借り入れがあるとキャッシング枠の審査に通らない可能性が高いです。

クレジットカード申し込み時点で長期延滞や複数回の短期延滞があると、ほとんどのケースで審査に通りません。

まずは返済を優先して、延滞解消を目指しましょう。

申込者の属性もふまえてクレジットカードの審査が実施される

即日発行のクレジットカードの審査は、申込者の属性もふまえて行われます。

確認される項目の例は以下の通りで、クレジットカードの発行基準に合うか確認するのが目的です。

- 年齢

- 職業

- 収入

- 家族構成

- 住まいの情報

クレジットカードは申し込み可能年齢が決められていて、年齢の確認は必須です。

多くのクレジットカードが18歳以上を対象としていますが、ACマスターカードは20歳以上の人しか申し込めません。

JCBカード Wは39歳までしか申し込めないカードのため、40歳以上の人は審査落ちします。

職業や収入も1つの判断基準で、申込条件に安定収入を挙げているクレジットカードに申し込むなら収入が必須です。

クレジットカードの多くはアルバイトやパートでも構いませんが、無職では申し込めません。

申込条件に安定収入が挙げられていないときは、アルバイトをしていない学生や配偶者に収入のある人も申し込めます。

クレジットカード自体は支払い能力が必要なので、世帯単位で収入のない人は作成が難しいです。

例えば学生なら「学校に通わせられる経済状態にある」と判断され、世帯収入を元にクレジットカードを発行できる仕組み。

世帯単位で収入があるか判断するために、家族構成も確認されます。

住まいの情報は持ち家か賃貸か、ローンや家賃負担があるかを確認し、クレジットカードの支払いに回す余裕を判断するための項目です。

ローンとは異なり必ず本人に収入が求められるわけではないので、自分の属性に合うクレジットカードに申し込みましょう。

30歳以上で一度もクレジットを利用した経験がないと審査に通過できない可能性もある

30歳以上で一度もクレジットやローンを利用した経験がない人は、審査に通過できない可能性もあります。

クレジットやローンの利用履歴がなければ、信用情報機関には何の情報も掲載されません。

クレジットやローンの利用履歴が信用情報機関にまったく残っていない状態を、スーパーホワイトと言います。

過去に長期延滞を起こした人は、信用情報機関に情報が残る5年間はクレジットカードの作成やローンの契約ができません。

クレジットやローンの契約ができない時期は、信用情報機関に何も情報が掲載されない状態になります。

若い世代ならクレジットやローンの利用履歴がなくても不自然ではありません。

とはいえ携帯電話の端末の購入で分割払いを利用する、自動車ローンを組むなど、クレジットやローンを利用する機会は多いです。

年齢が上がるにつれてクレジットやローンを利用する必要性は高まるため、30歳前後までクレジットやローンの利用履歴がない人は少数と考えられます。

信用情報機関に情報を照会しても、一度も契約した経験がないのか、延滞によって契約できなかったのか判断できません。

年齢の影響で長期延滞を疑われれば、審査通過が難しいです。

クレジットやローンの利用経験がない人は、少額の分割払いから実績を積むと審査に通りやすくなる可能性もあります。

購入した家電製品を分割払いで支払うといった対策で、信用情報に何らかの情報が掲載されている状態にしましょう。

審査に必ず通るクレジットカードを希望する人が申込先を選ぶコツ4つ

審査に必ず通るクレジットカードを希望する人が申込先を選ぶコツは以下の4つです。

- 流通系や消費者金融系のクレジットカードを選ぶ

- ターゲット層に合うクレジットカードに申し込む

- リボ払い専用のクレジットカードを発行する

- デポジット型のクレジットカードなら審査に通りやすい

審査に必ず通るクレジットカードはなくても、申込先を選べば審査通過の可能性は高められます。

クレジットカードには発行元による種類があり、流通系や消費者金融系に分類されるクレジットカードは比較的審査に通りやすい傾向です。

クレジットカードの中には特定のターゲット層を狙っているものもあり、ターゲット層に合えば審査に通りやすいケースも。

リボ払い専用のカードは手数料が発生してカード会社が利益を得やすい分、審査に柔軟性を期待できます。

デポジット型のクレジットカードは補償金を預けて利用する仕組みで、返済不能になるリスクを軽減可能です。

リスクが低い分、一般的なクレジットカードよりも発行に積極的。

審査に通る可能性を高めたい人は、クレジットカード選びのポイントを押さえて自分に合うカードに申し込みましょう。

流通系や消費者金融系のクレジットカードは比較的審査難易度が低い

流通系や消費者金融系のクレジットカードは、以下の理由で比較的審査難易度が低い傾向にあります。

| 分類 | 審査難易度が低くなりがちな理由 | クレジットカードの例 |

|---|---|---|

| 流通系 | 発行元のサービス利用促進が目的 | ・イオンカード ・リクルートカード ・エポスカード ・PayPayカード |

| 消費者金融系 | 発行元がお金を貸す専門の金融機関 | ・ACマスターカード ・プロミスVisaカード※ ・モビットVISA-W※ |

※最短即日審査は対象外

流通系のクレジットカードは発行元のサービスの利用促進を目的としているため、より多くの人を発行の対象とします。

例えばイオンカードは、18歳以上で電話連絡が可能なら申し込み対象です。

高校生も卒業年の1月1日以降なら申し込めて、卒業までにクレジットカードを発行できる可能性もあります。

消費者金融系は発行元が融資を専門に行っていて、クレジットカードの発行にも積極的な傾向です。

即日発行できるクレジットカードでは、ACマスターカードが消費者金融系に分類されます。

発行を急いでいない人は、プロミスVisaカードやモビットVISA-Wも選択可能です。

クレジットカードの審査が不安なら、流通系や消費者金融系から選びましょう。

クレジットカードの種類と審査難易度

クレジットカードの審査難易度は以下の順で高いと言われます。

プロパーカードは国際ブランドが直接発行するクレジットカードで、ステータス性と審査難易度が高い傾向にあります。

次に審査難易度が高いのは銀行系のクレジットカードです。

銀行系は預金業務や為替業務を行うにあたり、利用者からの信用が重視されます。

クレジットカードを発行して回収不能になれば、銀行自体の経営が悪化する可能性も。

他の業務に影響が出ないよう、審査を厳しく実施しています。

信販系はクレジットカード会社が発行するクレジットカードで、審査難易度は中間的な位置づけです。

流通系と同程度に分類されるのが通信系のクレジットカードで、通信会社が発行しています。

本記事で紹介したクレジットカードの中ではdカードが通信系です。

通信系も自社サービスを利用しやすくする目的があるため、流通系と同程度の審査基準と予想できます。

発行元の特徴も確認して、無理なく発行できるクレジットカードに申し込みましょう。

ターゲット層に合うクレジットカードに申し込むと審査通過の可能性が高まる

クレジットカードによってはターゲット層を決めて発行しているケースがあり、自分に合うカードに申し込むと審査通過の可能性が高まります。

| クレジットカード | ターゲット層 |

|---|---|

| JCBカード W | 18歳~39歳の若い世代 |

| イオンカード | 主婦層や高齢者 |

| Nudge | ・学生 ・アルバイト ・フリーランス |

| 学生専用クレジットカード | 学生 |

JCBカード Wは申込年齢に制限を設け、明確に若者向けのクレジットカードと定義しています。

若い世代は一度契約すると今後もカードを使い続け、長く顧客になってくれる可能性も。

学生専用クレジットカードを発行しているカード会社も、同じ考えから学生を優遇しています。

学生専用クレジットカードの例は以下の通りです。

- 学生専用ライフカード

- JALカードnavi

- 楽天カードアカデミー

アルバイトをしておらず審査が不安な学生は、学生専用のクレジットカードを選ぶのも1つの方法です。

学生専用カードは最短即日発行には対応していないので、急ぐときはJCBカード WやNudgeも検討しましょう。

年齢以外の属性が重視されているケースもある

クレジットカードのターゲット層は、年齢以外の条件に注目して決定されているケースもあります。

イオンカードはイオンの利用者を中心としていて、主婦層や高齢者でも審査に通りやすい傾向です。

イオンでは高齢者を優遇する「G.G感謝デー」のサービスも提供していて、年齢が高い層もターゲットとしている様子が分かります。

Nudgeは以下の理由から、収入が不安定になりがちな人にも積極的にカードを発行していると推測可能です。

- 学生部は高校生でも申し込める

- 公式サイトでアルバイトやフリーランスへの柔軟な対応を明記

18歳以上なら高校在学中でも申し込み可能で、公式サイトにはアルバイトやフリーランスに対する柔軟な審査対応を行っていると明記。

対象者はより審査に通りやすい可能性があります。

審査通過の可能性を高めるなら、ターゲット層に合うクレジットカードを発行しましょう。

リボ払い専用のカードなら手数料が発生する分発行に積極的なケースがある

リボ払い専用のクレジットカードは、手数料が発生する分、発行に積極的なケースがあります。

リボ払いとは事前に設定した一定額を毎月支払う方法です。

例えば支払額を月5,000円に設定したら、クレジットカードの月間利用額に関わらず月5,000円と手数料のみの支払いで構いません。

リボ払いの手数料は年15.0%前後が一般的で、例えば50,000円の利用分を毎月5,000円ずつ支払ったときの手数料は3,400円程度です。

クレジットカードの発行元としては手数料を受け取れ、利益が増える結果に。

利益が得られる分、初回発行時の審査に柔軟性を持たせられます。

リボ払い専用カードの例は以下の通りです。

- ACマスターカード

- P-one FLEXY

月々の支払額を一定にし、計画的に返済したい人にぴったりです。

リボ払い専用のクレジットカードを利用する際は、手数料が負担になりすぎて延滞しないよう、計画的に利用しましょう。

ACマスターカードは翌月6日までに支払いを済ませると手数料無料で、即日発行にも対応可能です。

P-one FLEXYは自由に支払い額の増額設定ができるため、早めに返済すれば手数料の節約もできます。

リボ払い専用のクレジットカードを発行するなら、早めの支払いや支払い額の増額も利用しながら、上手に利用しましょう。

審査に自信がなければデポジット型のクレジットカードを選ぶ

審査に自信がないときは、デポジット型のクレジットカードを選ぶと審査通過の可能性もあります。

デポジット型とは保証金を預けて利用するクレジットカードで、カードの例は以下の通りです。

- デポジット型ライフカード

- Nexus Card

預けた保証金の範囲内でしか利用できないため貸し倒れリスクが低く、審査は柔軟です。

例えばデポジット型ライフカードでは、カード申し込み段階で支払い能力があれば、過去に延滞していても審査に通る可能性があります。

過去に延滞がある方、初めてクレジットカードを作る方、審査に不安のある方におすすめ!

引用元:デポジット型ライフカード

申し込み時点で延滞がある人は利用が難しくても、完済していれば審査に通過できるケースも。

デポジット型ライフカードには弁護士無料相談サービスも付帯していて、初回1回1時間のみ無料で利用できます。

海外旅行や国内旅行傷害保険も付帯し、一般のクレジットカードと同様の使い方が可能です。

Nexus Cardはリボ払いにも対応できるデポジット型クレジットカードで、計画的な支払いができます。

上限を200万円としてデポジットと同額まで利用でき、まとまったショッピングにも対応。

「クレジットカードがないとネットショッピングに困る」「現金を持ち歩きたくない」といったときに最適です。

保証金を預ける必要があるためどちらも即日発行には対応できませんが、過去に延滞していて審査が不安なときに試しましょう。

即日発行のクレジットカードで審査通過の可能性を上げるポイント4つ

即日発行可能なクレジットカードで審査通過の可能性を上げるポイントは以下の通りです。

- 1枚に絞って申し込む

- 正しい情報を提供する

- キャッシング枠を希望しない

- 電話連絡が受けられる状態にする

クレジットカードを複数申し込むと、お金に困っている印象を与えて審査に通りにくいです。

最短即日で審査を完了させるには、ミスを避ける必要があります。

ミスが多いと確認に時間がかかり、嘘を疑われて審査に通りにくくなる可能性も。

借り入れの予定がない人は、キャッシング枠を希望せずに申し込むと審査通過の可能性を高められます。

申し込んだら本人確認の連絡が入るケースもあるため、電話連絡が受けられる状態で待ちましょう。

一度に複数のクレジットカードで審査を受けない

一度に複数のクレジットカードで審査を受けると、お金に困っている印象を与えてクレジットカードの審査に通りにくくなります。

クレジットカードは特典を目的として申し込む人もいて、次々に申し込んでいると特典目当てで利用しないと判断されがちです。

クレジットカードは加盟店から手数料を受け取って運営しているため、カードを使ってもらえなければ維持管理にお金がかかり、利益は受け取れない結果になります。

クレジットカードの申込情報は信用情報にすぐ反映されるため、次々に申し込みをすると本来審査に通るはずだった人が落ちる原因になる可能性もあります。

最短即日発行のクレジットカードは最短10秒程度から当日中には審査が終わり、審査結果が出るのを待ってもそれほど時間はかかりません。

必ず当日中に結果が出るとは限らなくても、何日も待たなければいけない例は少ない傾向です。

1件申し込んで審査に落ちたとしても、結果を確認してから改めて対応した方が次のカードで通る可能性を高められます。

「どうしても審査に通りたい」「急いでクレジットカードを発行したい」との理由から複数のカードに申し込むのではなく、1枚ずつ審査結果連絡を待ちましょう。

審査がスムーズに進むよう正しい情報でクレジットカードに申し込む

即日発行のクレジットカードで審査をスムーズに進めるには、正しい情報で申し込みましょう。

申込情報に間違いがあると、最短時間で審査が進みません。

確認のために連絡が行われたり書類との情報を照らし合わせたりする必要があり、時間がかかります。

間違いが多いと、「意図的に嘘をつき審査に通ろうとしている」と勘違いされる可能性も。

中でも以下のミスは嘘を疑われやすいです。

- 収入額を多く申告する

- 勤務先の電話番号を間違える

- 勤務先の名称や住所を間違える

収入額は返済能力に大きく影響する項目なので、実際より多く申告すると審査に悪影響です。

勤務先の電話番号や名称を間違えると、本当に存在する職場か疑われる原因になります。

クレジットカードに申し込む際は本人確認書類が必要です。

即日審査を受けるなら、通常書類をスマホで撮影して提出します。

提出する際に一部が切れていたり光の反射で読めなかったりすると、「本人が申し込んでいないのでは」と疑問に思われるケースも。

他人の名前をかたっての申し込みは認められていないので、書類の撮影は丁寧に行わなければいけません。

申込内容によっては収入証明書類が必要なケースもあります。

申込フォームは内容をきちんと確認し、書類の撮影後は不鮮明な部分がないかチェックしてから送信しましょう。

借り入れの予定がない人はキャッシング枠を希望せずに申し込む

現金を借りる予定がない人は、キャッシング枠を希望せずに申し込むと審査通過の可能性を高められます。

キャッシング枠に申し込むと、クレジットカード会社はカード発行の審査とは別に、キャッシング枠の審査も行わなければいけません。

キャッシング枠はカードローンと同じ扱いになり、貸金業法に従うルールです。

クレジットカード会社と貸金業者2つの立場から審査を行うと、確認するべき項目が増えます。

例えばキャッシング枠では貸金業法に定められている総量規制により、年収の3分の1以上の融資が認められません。

クレジットカードで現金を借りるキャッシングは、総量規制の対象となり、年収の3分の1を超える貸付けが禁止されます。クレジットカード会社は、「貸金業者」として「貸金業法」に基づき、金銭の貸付けを行うからです。

すでに他社から年収の3分の1近い借り入れがあると、キャッシング枠の設定はできません。

年収450万円で150万円近い借り入れがあると、審査通過は難しいです。

借入額が多ければ、ショッピングの利用でも支払いが難しいと判断され、カード発行自体の審査に落ちる可能性も。

ショッピングのみなら審査に通ったはずが、キャッシングの申し込みにより審査に落ちるケースもあります。

審査項目が増えるほど審査が厳しくなる傾向にあるので、審査が不安な人はキャッシング枠の申し込みを控えましょう。

現金の借り入れが必要なら、カード発行後でもキャッシング枠の設定はできます。

カード発行と同時に借り入れを考えていないなら、必要になったタイミングで、マイページや電話からキャッシング枠の審査を申し込みましょう。

クレジットカード申し込み後は電話連絡が受けられる状態にしておく

クレジットカードに申し込んだ後は、電話連絡が受けられる状態にしておきましょう。

クレジットカードの審査申し込み後、以下の理由で電話が入る可能性もあります。

- 本人確認を行う

- 申込フォームに不備があり確認を取る

- 在籍確認を行う

即日発行のクレジットカード審査では、電話連絡がない可能性もあります。

例えば三井住友カード(NL)は最短10秒審査で、スムーズに進めば審査結果連絡までに電話をしている時間はありません。

本人確認の際に必要書類と自分の顔写真を撮影するため、嘘をつくのが難しいのも電話連絡なしで申し込める理由の1つです。

しかし必要書類や写真が不鮮明なので本当に本人が申し込んでいるか分からない、申込フォームに不備があったなど、特別な理由があれば電話が入ります。

電話に対応しないと「本人からの申し込みではなかった」「確認が取れず審査できない」といった理由で、審査落ちに繋がるケースも。

クレジットカードの審査結果が出るまではできるだけ電話を近くに置き、着信履歴が残っていたら速やかに折り返しましょう。

勤務先に在籍確認が行われる可能性もある

クレジットカードに申し込むと、勤務先に在籍確認の連絡が入る可能性もあります。

在籍確認は申し込みの際に申告した職場で本当に働いているか、確認する審査です。

勤務先に電話がかかってきたら、電話に対応するだけで確認が終了します。

自分が電話に出られなくても在籍確認は可能で、同僚が休みや会議中など在籍が確認できる返答をしてくれるだけで構いません。

以下の理由で不審に思われる可能性がある職場に勤めている人は、事前にクレジットカード会社から電話があるかもしれないと同僚に伝えましょう。

- 外部からの電話が入らない

- 私用電話を禁止されている

- パートやアルバイトで自分宛てに電話がかかってくる理由はない

在籍確認ができないと働いている証拠がなく、収入の裏付けも取れません。

審査落ちのきっかけになる可能性もあるため、職場も含めて電話連絡に備えましょう。

即日発行のクレジットカードで審査落ちしたときの対策法4つ

即日発行のクレジットカードで審査落ちしたときに考えられる対策法は、以下の4つです。

- 別のクレジットカードに申し込み直す

- 家族カードを発行してもらう

- デビットカードを利用する

- 後払い機能のあるプリペイドカードを発行する

クレジットカードによって審査基準が異なるので、別のクレジットカードに申し込み直すと審査に通る可能性があります。

クレジットカードを持っている家族がいるなら、家族カードを発行してもらうと申込者に関する審査は行われません。

ネットショッピングでカードが必要なら、審査不要で発行できるデビットカードも利用できます。

後払い機能のあるプリペイドカードなら、都度審査で後払い機能を利用できるケースも。

可能な対策方法を試して、必要な決済を行いましょう。

別の即日発行クレジットカードで審査を受け直す

即日発行のクレジットカードで審査に落ちたら、別の即日発行可能なカードで審査を受け直しましょう。

審査を受け直すときは、以下の通り申し込んだクレジットカードよりも審査に柔軟性のあるカードを選ぶのがポイントです。

| 審査に落ちたカード | 申し込み直す際におすすめのクレジットカード |

|---|---|

| 銀行系や信販系 |

・流通系 ・消費者金融系 |

| 流通系や消費者金融系 |

・リボ払い専用 ・デポジット型 |

| リボ払い専用やデポジット型のクレジットカード |

審査不要の方法を検討する ・家族カード ・デビットカード |

銀行系や信販系のクレジットカードに申し込んだ人は、流通系や消費者金融系に申し込み直すと審査に通る可能性があります。

流通系や消費者金融系のクレジットカードで審査に通らなかったときは、リボ払い専用やデポジット型を選びましょう。

即日発行は難しくても、審査通過の可能性は高められます。

リボ払い専用やデポジット型も難しいときは、クレジットカードの発行自体が難しい状態です。

本会員の信用で発行できる家族カードや、審査不要のデビットカードなら発行できます。

申し込んだカードの特徴を把握して、より審査に通りやすいカードに申し込み直しましょう。

家族カードなら本会員の信用で発行できる

クレジットカードの家族カードなら、新たにカードを保有したい人が審査を受ける必要はなく、本会員の信用で作成できます。

家族カードが発行できる人は、本カード会員と生計を共にしている以下の人です。

- 配偶者

- 18歳以上の子ども

- 両親

配偶者や子どもだけではなく、両親も発行の対象になります。

年齢が高くクレジットカードの審査に通らないときは、同意を得て家族カードの発行を検討しましょう。

家族カードは本会員がまとめて支払いをする仕組み

家族カードは家族がショッピングをした金額も、本会員がまとめて支払う仕組みです。

家族がカードを発行しても本会員の利用限度額は変わらず、例えば50万円の枠が設定されている人は家族も含めて50万円以内におさめなければいけません。

利用額の変更はなく支払いも本会員が続けるため、新たな審査なしで家族カードを追加可能です。

家族カードを発行すると、家族会員も本会員とほぼ同じ特典を受けられます。

旅行傷害保険の適用やポイントアップ特典を受ければ、旅行の万が一に備えられ、家族でポイントもまとめられて効率的です。

本会員が支払いの責任を負うので、家族それぞれが何円まで利用していいか決めて利用しましょう。

金額を決めず利用すると、以下のリスクがあります。

- 支払えないほど高額の請求が来る

- 必要なときに本会員が決済できない

カードで決済できるからと家族が次々使えば、支払いが難しいほど高額の請求を受ける可能性もあります。

家族が思いがけず高額の支払いをすると、ショッピング枠が圧迫されて本会員が決済したいときに利用できません。

家族間でルールを決めて、滞納やショッピング枠の圧迫を避けながら上手に活用しましょう。

デビットカードなら審査なしで持ててショッピングにも使える

デビットカードは審査不要で発行でき、ショッピングにも利用できます。

デビットカードはショッピングに利用したら即座に引き落としが行われ、口座の残高が足りないときは決済できません。

返済不能に陥るリスクがないため、審査を行わずに発行できます。

クレジットカードの発行目的が以下の通りなら、デビットカードで代用可能です。

- ネットショッピングをするためにカードが必要

- 支払いによってポイントを貯めたい

- 海外で現金を引き出したい

デビットカードは海外で現地通貨の引き出しにも利用できます。

支払いを先送りにはできないため、利用したい場面に合うならデビットカードを活用しましょう。

デビットカードには2種類ある

デビットカードには以下の2種類があります。

| デビットカードの種類 | 特徴 | 支払いできる店舗 |

|---|---|---|

| J-Debit | 手持ちの銀行キャッシュカードをデビットカードとして利用 | J-Debit加盟店 |

| 国際ブランド付きデビットカード | 新規申し込みをして発行してもらう | 発行したデビットカードの国際ブランドの加盟店 |

J-Debitは手持ちの銀行キャッシュカードをデビットカードとして使う方法です。

レジで「J-Debitで」と伝えてキャッシュカードを提示すれば、暗証番号の入力の後に決済できます。

事前の申し込みは必要なく、J-Debit加盟店で即日利用可能です。

J-Debitに対応している銀行に預貯金があれば、すぐに支払いに使えます。

国際ブランド付きデビットカードには国際ブランドが付いていて、国際ブランドの加盟店で利用可能です。

一部銀行では口座開設時に、国際ブランド付きのデビットカードを選択できるケースもあります。

J-Debit加盟店よりも支払いに利用できる店舗が多い傾向にあり、カードの発行元によってはポイント付与のサービスも実施。

手元にあるキャッシュカードを利用して今すぐデビット機能で支払いたいときは、J-Debitが最適です。

ポイント付与が受けられ、幅広い場所で使えるデビットカードが希望なら、国際ブランド付きデビットカードを利用しましょう。

楽天銀行デビットカードは楽天ポイントの還元を受けられる

楽天銀行は国際ブランド付きのデビットカードを発行していて、楽天ポイントの還元を受けられます。

付与されるポイント数は100円につき1ポイントで、クレジットカードの「楽天カード」と同様です。

貯まったポイントは1ポイント1円分としてデビットでの支払いにも利用でき、節約効果を期待できます。

「現金で支払うよりお得にショッピングがしたい」「楽天ポイントをより多く貯めたい」といった人にぴったりのデビットカードです。

ポイント還元を受けるにはハッピープログラムにエントリーする必要があるので、忘れずに手続きを行いましょう。

国際ブランドも以下から選べて、希望に合わせられます。

- JCB

- Visa

- Mastercard

利用額はアプリで簡単に確認でき、使いすぎの抑制もできます。

デビットカードの利用時にはメールが届き、不正利用されてもすぐ分かる仕組みも導入。

セキュリティにも配慮されていて、カードの利用が不安な人でも使いやすいです。

楽天銀行デビットカードは16歳から申し込み可能で、クレジットカードを発行できない年齢の人も利用できます。

「遠方の塾に通っているので念のため持たせておきたい」といったときも、必要な金額だけ口座に入れておけば使いすぎを防ぎつつ万が一への備えが可能です。

楽天銀行に口座のある人や楽天ポイントを貯めている人は、楽天銀行デビットカードを活用しましょう。

セブン銀行のデビット付きキャッシュカードはnanacoポイントを貯められる

セブン銀行のデビット付きキャッシュカードは、決済するとnanacoポイントを貯められます。

ポイント還元率は0.5%で、セブン-イレブンで使用すると還元率が1.0%にアップ。

セブン-イレブンでランチや飲み物を月10,000円分購入すると、100ポイントの還元が受けられます。

セブン銀行のデビット付きキャッシュカードは、普段からnanacoを貯めている人やセブン-イレブンの利用機会が多い人にぴったり。

セブン銀行のデビット付きキャッシュカードは以下の2種類から選択可能です。

- nanaco一体型

- nanaco紐付型

すでにnanacoを保有している人は紐付型を選択すると、マネーやポイントの引き継ぎができます。

新しくnanacoを発行する人は一体型を選ぶと、カードを別々に管理する必要がなく手軽です。

すでにセブン銀行のキャッシュカードを発行している人も、Myセブン銀行アプリから申し込んで発行できます。

セブン銀行のデビット付きキャッシュカードはJCBブランドで、海外のJCBマークのあるATMで現地通貨の引き出しにも対応。

海外旅行先で海外キャッシングしたくてクレジットカードの発行を希望していた人も、デビットカードで代わりができます。

セブン-イレブンの利用頻度が高い人は、セブン銀行のデビット付きキャッシュカードを発行しましょう。

プリペイドカードに付帯する後払い機能なら都度審査で利用できる

クレジットカードの発行目的が支払いの先送りなら、プリペイドカードに付帯する後払い機能を活用しましょう。

プリペイドカードは事前にチャージした金額分だけ利用できるカードです。

支払い能力を超えて利用するリスクがないため、審査は行われません。

プリペイドカードには後払い機能が付いているものもあります。

後払い機能を利用するには審査が必要でも、都度審査なので支払い状況がよければ継続使用できる可能性も。

滞納すると都度審査に通らない可能性が高いため、後払い機能を利用した後は忘れずに返済して、スムーズに使い続けましょう。

ただしプリペイドカードの後払い機能は手数料が高額な傾向です。

クレジットカードの1回払いは手数料無料ですが、プリペイドカードの後払い機能は支払い回数に関わらず手数料がかかります。

「どうしても今欲しいものがある」「生活費が足りない」といったときだけ限定的に利用すると、上手にやりくりできる可能性が高いです。

頻繁に利用するのではなく、適切な利用でお金がない時期を乗り切りましょう。

バンドルカードは後払いも可能でバーチャルカードが発行できる

バンドルカードは後払いにも対応できるプリペイドカードで、バーチャルカードを発行してスマホ上で利用できます。

アプリをインストールしてアカウント登録を行うとすぐに発行され、国内と海外のVisa加盟店でオンラインの支払いに利用可能です。

ネットショッピングに使いたくて、クレジットカードの発行を希望している人にも最適。

実店舗での支払いには利用できませんが、リアルカードの発行手続きを行うと実店舗でも使用できます。

バンドルカードのチャージ方法は以下の通りです。

- コンビニ

- d払い

- ネット銀行

- 銀行ATM

- クレジットカード

- ポチっとチャージ

チャージ方法のうちポチっとチャージが後払いによる利用方法で、概要は以下の通りです。

| 項目 | 内容 |

|---|---|

| 対象年齢 | 満18歳以上 |

| 利用上限額 | 3,000円~50,000円の間で決定 |

| 手数料 | チャージ金額により510円~1,830円 |

| 支払い期限 | 毎月末日まで |

| 審査 | 都度審査 |

ポチっとチャージを利用できるのは満18歳以上で、利用上限額は発行しているカードの種類や利用頻度を参考に独自の基準で利用者ごとに設定されます。

手数料はチャージ金額によって決まり、最大で1,830円必要です。

審査はポチっとチャージの利用申請を行うたびに実施され、利用状況が悪いと認められません。

審査基準は公開されていませんが、滞納があると次回利用できない可能性が高いです。

支払い期限内に支払いを済ませ、延滞を避けて利用しましょう。

Kyash Visaカードは最短1分で発行できるVisaプリペイドカード

Kyash Visaカードは、バーチャルカードを最短1分で発行できるVisaプリペイドカードです。

最短即日でカードを発行したいほど急いでいる人にもぴったり。

バーチャルカードなら本人確認書類の提出も不要で、オンライン決済に利用できます。

プラスチックカードを発行すれば国内や海外の実店舗でも決済可能に。

以下の支払い方法にも対応していて、手軽に利用可能です。

- Visaタッチ決済

- QUICPay決済

Kyashで利用できる後払いは「イマすぐ入金」で、サービスの概要は以下の通りです。

| 項目 | 内容 |

|---|---|

| 対象年齢 | 満18歳以上 |

| 利用上限額 | 3,000円~50,000円の間で決定 |

| 手数料 | 利用時に表示 |

| 支払い期限 | 入金月の翌月末まで |

| 審査 | 都度審査 |

イマすぐ入金はチャージ申込時に手数料が表示される仕組みです。

手数料を確認しながら利用できれば、返済計画を立てやすくなります。

支払い期限は入金月の翌月末までで、例えば6月1日に利用したら7月31日が支払い期限です。

支払いまでに余裕があるため、給料日や余裕があるタイミングまで待ってから返済できます。

期限内なら少額ずつの入金も可能で、お金がなくならないうちにこつこつと返済したい人も利用しやすいです。

急いでプリペイドカードを発行したい人や返済に余裕を持ちたい人は、Kyash Visaカードを利用しましょう。

審査なしで即日発行のクレジットカードを利用したい人によくある質問

審査なしで即日発行もできるクレジットカードを利用したい人によくある質問は、以下の通りです。

- クレジットカードの即日発行と通常発行で審査難易度は違う?

- ETCカードの発行にも審査があるの?

クレジットカードの即日発行と通常発行の審査難易度の違いを知りたい人は多いです。

ETCカードを発行したい人からは、審査が気になるとの声もあります。

スムーズに申し込めるよう、事前にクレジットカードやETCカードの審査に関する疑問を解消しましょう。

即日発行と通常発行で審査難易度に違いがありますか?

クレジットカードの即日発行と通常発行で、審査難易度に違いはありません。

発行方法によって審査難易度が違うと、即日発行可能なクレジットカード会社は延滞者が多くなるリスクもあります。

審査が早いのはAIを用いた審査システムが確立されているためです。

例えばJCBでは、システムが停止しているときや混雑時は審査に時間がかかると案内しています。

システム停止日、年末年始や大型連休など審査に時間がかかる場合があります。

引用元:モバ即│JCB

ETCカードを同時発行する際は、通常申し込みしか対応できないケースもあります。

即日発行と通常発行では、審査難易度の違いよりも手続き内容の違いが大きいです。

申込方法による審査難易度の違いはないので、発行を急ぐか余裕があるかによって申し込む方法を決めましょう。

ETCカードの発行にも審査はありますか?

ETCカードの発行には審査がありません。

ETCカードの発行自体に審査はなく、クレジットカードの審査に通ったらETCカードも追加発行できます。

ETCカードはクレジットカードの利用可能枠の範囲内で利用する仕組みになっており、追加発行してもカード会員の支払い能力に変化がないためです。

クレジットカードの審査に通らなければ、クレジットカードに付帯するETCカードも発行できません。

審査に通らなかったときはデポジットを預けて利用する、ETCパーソナルカードを発行しましょう。

発行元は以下の6社で、入金した金額の範囲内で使用するため審査が必要ありません。

- 東日本高速道路株式会社

- 中日本高速道路株式会社

- 西日本高速道路株式会社

- 首都高速道路株式会社

- 阪神高速道路株式会社

- 本州四国連絡高速道路株式会社

ETCパーソナルカードWebサービスから申し込めるので、必要な人はデポジットを用意して手続きしましょう。